Source : reddit/vosfinances ( enrichi par cette communauté )

Ce wiki propose :

- Différentes stratégies d’investissement adaptées aux profils d’investisseurs et aux âges de la vie. Il s’agit de profils standards dont chacun peut s’inspirer pour sa stratégie personnelle.

- Les acronymes souvent utilisés en finance personnelle

Si vous ne trouvez pas vos réponses dans le wiki, essayer sur les forums :

- https://www.investisseurs-heureux.fr/

- https://community.finary.com/

- https://www.reddit.com/r/vosfinances/

Pour débuter, vous pouvez aussi consulter les sites pédagogiques :

- https://avenuedesinvestisseurs.fr/

Limitations:

Seuls des profils d’investissement passifs sont proposés, les investissements actifs (stock-picking, trading, cryptos etc.) ne sont pas considérés

Les conseils sont adaptés à la France seulement

Ces conseils standards ne sauraient être adaptés à toutes les situations et chacun doit faire sa diligence avant de prendre une décision d’investissement

Profils d’investissement :

Le profil d’investisseur dépend du caractère de chacun, de la capacité à accepter le risque et la capacité à maintenir le cap en période difficile.

Profil prudent. Je préfère éviter le risque, même le risque de perte partielle et temporaire. En échange de cette stabilité j’accepte le risque de perte d’opportunité.

Profil agressif. J’accepte le risque de perte partielle et temporaire, lorsque l’horizon d’investissement est suffisant. Je veux éviter le risque de perte d’opportunité.

Acronymes souvent utilisés

- IR : Impôt sur le revenu (progressif selon les revenus)

- PS /CS : Prélèvements Sociaux/Cotisations sociales ( 17.2% )

- PFU : Prélèvement Forfaitaire Unique (30%)

- TMI : Taux Marginal d'Imposition (0%, 11%, 30%, 41%, 45 % )

- CT : Court terme (0-5 ans)

- MT : Moyen terme (5-10 ans)

- LT : Long terme (10+ ans)

- RP : Résidence Principale

- LEP : Livret d'Epargne Populaire

( https://www.service-public.fr/particuliers/vosdroits/F2367 )

- PEA : Plan Epargne en Action

( https://www.service-public.fr/particuliers/vosdroits/F2385 )

- AV : Assurance vie

(https://www.service-public.fr/particuliers/vosdroits/N89 )

- UC : Unité de compte. Supports d’investissement utilisés dans un contrat d’assurance-vie. Contrairement au fonds en euros qui en constitue l’autre volet, le capital n’est pas libellé en euros mais en parts dont la valeur fluctue en fonction des marchés boursiers

- CTO : Compte Titre Ordinaire

(https://www.amf-france.org/fr/espace-epargnants/comprendre-les-produits-financiers/supports-dinvestissement/compte-titres )

- Obligations / Marché obligataire : Marché des prêts aux états / entreprises. Le fond euro des assurance-vie est principalement composé d'obligations

- ETF / Tracker : Exchange-Trade Fund.

Panier d'actions ( ou d'obligations...) diversifié et géré de manière passive. Frais de gestion faible. Recommandé pour se constituer rapidement et simplement un portefeuille d'actions/obligations

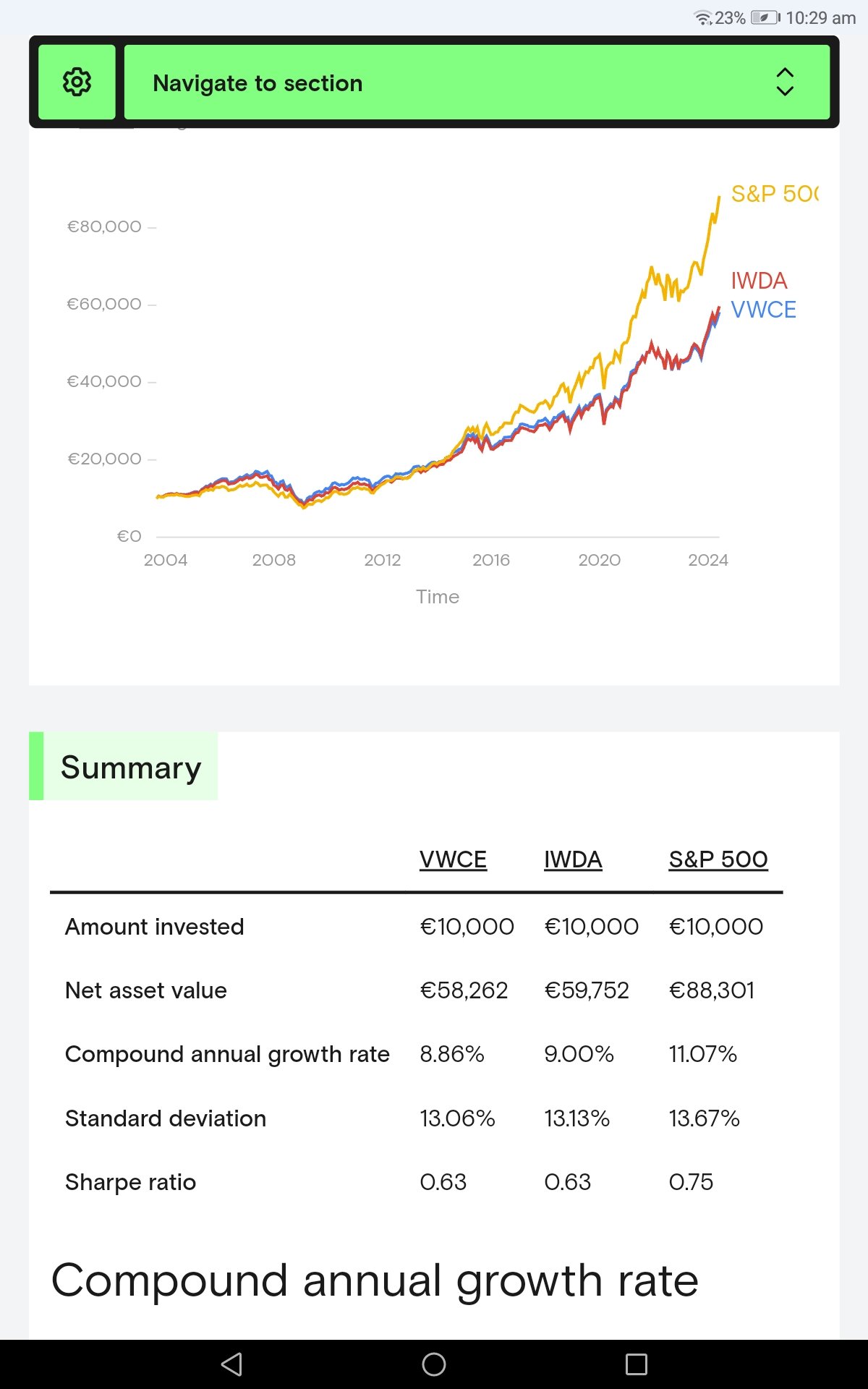

- MSCI World : indice boursier regroupant plus de 1600 actions d'entreprises de 23 pays développés. C'est un indice de référence sur la plupart des marchés financiers.

- CAC40 : indice boursier regroupant les 40 plus grosses entreprises françaises

- S&P500 : indice boursier regroupant les 500 plus grosses entreprises américaines

- CW8 / EWLD : sigles désignant les 2 ETF recommandés pour investir dans le MSCI world ( cf. définitions ETF et MSCI world ci-dessus )

- SCPI : Société Civile de Placement Immobilier. Achete et gère un patrimoine immobilier locatif via un placement collectif ( bureaux, commerces, entrepôt, établissement de santé, résidentiel, hotels )

- Dépense discrétionnaire : Dépenses qui répondent à des désirs plutôt qu'à des besoins ( restaurant, jeux vidéo, cinéma... )

- DCA : Dollar Cost Averaging. stratégie d'investissement consistant à acheter un actif pour la même somme à des intervalles réguliers et programmés à l'avance.

- NP / PP : Nue-Propriété / Pleine Propriété

Profil 1 : 18-30 ans, célibataire, locataire

Jeune actif, vient de signer son CDI. Patrimoine actuel : néant.

Objectifs (par ordre de priorité) :

- Construire un fond de sécurité

- Obtenir un salaire le plus élevé possible

- Préparer l’achat d’une résidence principale

- Préparer sa retraite

Budget macro:

- 30 % du salaire en loyer

- 10 % du salaire en économie apport RP

- 10 % du salaire en économie retraite

- 50 % du salaire en dépenses discrétionnaires

Portefeuille Prudent

- Fond de sécurité : 4 mois de salaire sur LEP ou Livret A, à construire en priorité

- Apport RP : 10 % ou + si possible du salaire chaque mois dans AV en fonds euros ou livret sécurisé type livret A.

- Retraite : 10 % du salaire chaque mois dans une AV 50% en SCPI (Aviva Evolution Vie, Linxea Spirit) et 50 % en fond euros boosté (Aviva Evolution Vie, Boursorama Exclusif)

Portefeuille Agressif

- Fond de sécurité : 3 mois de salaire sur LEP ou Livret A, à construire en priorité

- Apport RP : 10 % ou + si possible du salaire chaque mois dans une AV (Linxea Avenir, Linxea Spirit), commençant 50 % ETF MSCI World 50 % fonds euros, puis progressivement 100 % fonds euros jusqu’au moment d’utiliser les fonds pour l’achat immobilier

- Retraite : 10 % du salaire chaque mois dans un PEA investi dans un fond actions MSCI World (CW8 ou EWLD)

Profil 2 : 30-45 ans, marié, 2 enfants, accédant à la propriété

Récemment marié sous le régime de la communauté réduite aux acquets. 2 enfants en bas âge.

Patrimoine actuel : résidence principale récemment acquise avec crédit en cours.

Objectifs (par ordre de priorité) :

- Rembourser le crédit résidence principale

- Assurer le futur du conjoint survivant en cas de décès d’un conjoint

- Préparer sa retraite

- Préparer l’avenir des enfants

Budget macro :

- 30 % du salaire en remboursement crédit

- 5 % du salaire en économie préparation des études des enfants

- 10 % du salaire en économie retraite

- 1 % du salaire en assurance-décès

- 54 % du salaire en dépenses discrétionnaires

Portefeuille Prudent :

- Fond de sécurité : 6 mois de salaire sur Livret A

- Résidence principale avec 20% du prix en apport et crédit 15-20 ans, remboursement ~30 % du salaire

- Assurance-décès 2,5 ans de salaire par enfant

- 1 contrat d’AV par enfant, en fonds euros, dans lequel vont les cadeaux de la famille et les dons que les parents font pour préparer les études (max 3% du salaire par an)

- Retraite : 10 % du salaire chaque mois dans une AV 50% en SCPI (Aviva Evolution Vie, Linxea Spirit) et 50 % en fond euros boosté (Aviva Evolution Vie, Boursorama Exclusif)

Portefeuille Agressif

- Fond de sécurité : 5 mois de salaire sur Livret A/LEP

- Résidence principale avec 10% du prix en apport et crédit 20-25 ans, remboursement ~30 % du salaire

- Assurance-décès 2,5 ans de salaire par enfant

- 1 contrat d’AV par enfant, 100 % MSCI World, dans lequel vont les cadeaux de la famille et les dons que les parents font pour préparer les études (max 3% du salaire par an)

- Retraite : 10 % du salaire chaque mois dans un PEA investi dans un fond actions MSCI World (CW8 ou EWLD)

Profil 3 : 45-65 ans, marié, 2 enfants, propriétaire

2 enfants âgés de 15-25 ans, résidence principale avec crédit remboursé.

Objectifs (par ordre de priorité) :

- Préparer sa retraite

- Prévoir la transmission de son patrimoine

Budget macro :

- 10 % - 20 % du salaire en économie retraite, selon retard pris dans la jeunesse et performance des investissements

- 1 % du salaire en assurance-décès (baisse du capital garanti par rapport au scénario précédent, augmentation de l’âge des assurés)

- 89 % - 79 % du salaire en dépenses discrétionnaires

Portefeuille Prudent :

- Fond de sécurité : 6 mois de salaire sur Livret A/LEP

- Assurance-décès 2 ans à 1 an de salaire par enfant jusqu’à la fin de leurs études

- Les contrats d’AV des enfants deviennent leur propriété à leur majorité et servent à financer leurs études

- Retraite : 20 % du salaire chaque mois dans une AV 50% en SCPI (Aviva Evolution Vie, Linxea Spirit) et 50 % en fond euros boosté (Aviva Evolution Vie, Boursorama Exclusif)

- L’argent disponible non consommé va dans un contrat d’AV en euros avec l’objectif d’être transmis aux enfants ou de servir d’amortisseur en cas de gros coup dur (maladie, invalidité…).

Portefeuille Agressif

- Fond de sécurité : 5 mois de salaire sur livret Jeune, LEP ou Livret A

- Assurance-décès 2 ans à 1 an de salaire par enfant jusqu’à la fin de leur études

- Les contrats d’AV des enfants deviennent leur propriété à leur majorité et servent à financer leurs études

- Retraite : 10 % du salaire chaque mois dans un PEA investi dans un fond actions MSCI World (CW8 ou EWLD)

- L’argent disponible non consommé va dans un contrat d’AV investi en actions MSCI World avec l’objectif d’être transmis aux enfants ou de servir d’amortisseur en cas de gros coup dur (maladie, invalidité…).

Profil 4 : 65+ ans, retraité, marié, propriétaire

Plus d’enfants, propriétaire de résidence principale sans crédit.

Budget macro :

On suppose retraite perçue de ~50 % du dernier salaire (très variable selon l’horizon auquel on se place)

Objectifs (par ordre de priorité) :

- Percevoir des revenus complémentaires

- Prévoir la transmission de son patrimoine

Portefeuille Prudent :

- Fond de sécurité : 4 mois de retraite sur Livret A

- Revenus complémentaires : avec les économies retraite acheter un portefeuille de 2-3 SCPI de rendement en direct. Perception d’un revenu complémentaire de ~40 % du dernier salaire. Sert à profiter de la vie puis à payer maison de retraite ou dépendance.

- L’argent disponible non consommé est donné aux enfants sous forme de donation-partage, jusqu’à 100 k€ par enfant tous les 15 ans.

Portefeuille Agressif

- Fond de sécurité : 4 mois de retraite sur Livret A

- Revenus complémentaires : faire des rachats mensuels ou trimestriels sur le PEA à hauteur de 4% du montant de l’épargne retraite par an. Perception d’un revenu complémentaire de ~60 % du dernier salaire. Permet de maintenir le niveau de vie à la retraite puis de payer maison de retraite ou dépendance

Profil 5 : 30+ ans, sans enfant, pas de projet immobilier

Ce profil est en cours de construction et peut encore évoluer

- Ne souhaite pas d’enfants, aucun projet immobilier, pas d'objectif de transmission de patrimoine.

- Se constitue un patrimoine pour obtenir une rente ou financer un projet de vie alternatif

- Accepte le risque de volatilité sur les marchés financiers

Objectifs (par ordre de priorité) :

- Se constituer un patrimoine jusqu'à 45+ ans pour obtenir une rente long terme ou financer un projet de vie alternatif

- Recevoir une rente d'au minimum 4%, revalorisée avec l'inflation

- Partir en retraite anticipée

Budget macro :

- 30 % du salaire en loyer

- 35 % du salaire en construction du patrimoine

- 35 % du salaire en dépenses discrétionnaires

Portefeuille

- Fond de sécurité : 4 mois de salaire sur LEP ou Livret A

- Création patrimoine : répartir 35% du salaire sur (100-age)% poche action, le reste sur la poche sécurisée ( exemple, à 30 ans, 70% sur actions, 30% sur poche sécurisée )

- Poche Sécurisée : chaque mois en SCPI (AV linxea spirit 2), ETF obligataire, Fond Euro AV boosté

- Poche Action : chaque mois dans un PEA investi dans un fond actions MSCI World (CW8 ou EWLD) jusqu'au plafond (150.000 en 2023). Au dela du plafond, versement dans un contrat d’AV investi en actions MSCI World

Rente sur 20 ans:

- Patrimoine initial nécessaire : Rente annuelle*20.84

- Fond de sécurité : 6 mois de rente sur LEP ou Livret A

- 45% Poche sécurisée, 55% Actions

- Retirer annuellement 4.8% du patrimoine initial et réevaluer chaque année de l'inflation ( des retraits trimestriels sont préférables)

- Annuellement : Rebalancer pour conserver la même proportion d'action. Vous pouvez diminuer le pourcentage d'action (55%) chaque année durant 20 ans, mais rester supèrieur à 40%

Rente sur 30 ans :

- Patrimoine initial nécessaire : Rente annuelle*25

- Fond de sécurité : 6 mois de rente sur LEP ou Livret A

- 35% Poche sécurisée, 65% Actions

- Retirer annuellement 4% du patrimoine initial et réevaluer chaque année de l'inflation ( des retraits trimestriels sont préférables)

- Annuellement : Rebalancer pour conserver la même proportion d'action. Vous pouvez diminuer le pourcentage d'action (65%) chaque année durant 30 ans, mais rester supèrieur à 40%